هر ایرانی چند کارت بانکی در جیبش دارد؟

به گزارش تهران بهشت؛ دولت سیزدهم علاقه زیادی دارد تا هم کیفیت و هم سطح خدمات بانکی به مردم را افزایش دهد و آن را عادلانه سازد که مصداق علنی آن تلاش برای دسترسی همه مردم به اعتبارات و تسهیلات بانکی و جلوگیری از تمرکز آن به تعداد خاص شهروندان است. با این حال تا زمانی که تکیه خدمات بانکی بر کارتهای برداشت باشد و نه کارتهای اعتباری نمیتوان انتظار داشت که بانکها از لایه سنتی خود خارج شوند.

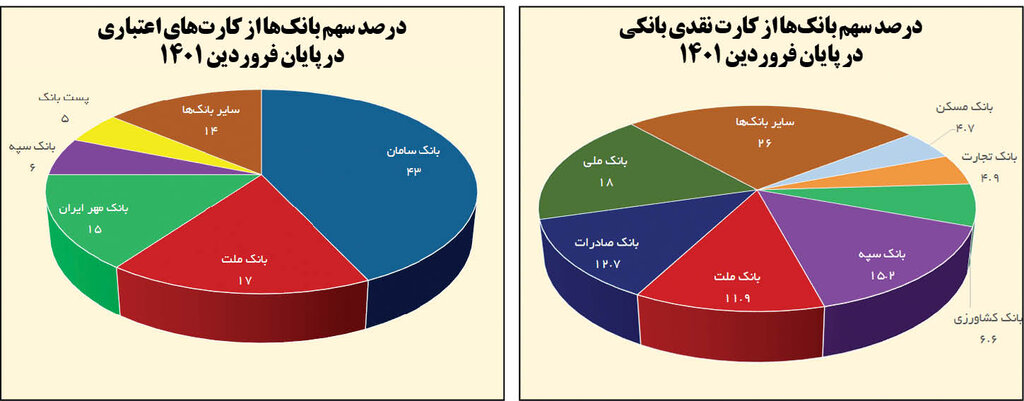

تعداد کل کارتهای برداشت بانکی براساس آخرین اعلام بانک مرکزی به ۲۶۸میلیون و ۲۴۹هزار و ۱۲۷کارت رسیده که سرانه هر ایرانی ۳.۲کارت است. نکته جالب اینکه از کل تعداد کارتهای برداشت بانکی ۶۸درصد آن را ۷بانک صادر کردهاند. سهم بانک ملی ۱۸درصد، بانک صادرات ۱۲.۷درصد، ملت ۱۱.۹درصد، سپه ۹.۳درصد، کشاورزی ۶.۶درصد، تجارت ۴.۹درصد و مسکن ۴.۷درصد برآورد شده است. البته اگر سهم بانکهای نظامی در بانک سپه ادغام شود ۷۴درصد از کل کارتهای برداشت در دست مردم مربوط به ۷ بانک یادشده میشود.

نقص آماری

گزارش بانک مرکزی از شاخصهای خدمات پرداخت بانکی از یک نقص عمده رنج میبرد زیرا با وجود انحلال بانکها و مؤسسات اعتباری نظامی شامل بانک حکمت ایرانیان، بانک انصار، مؤسسه اعتباری کوثر و بانک قوامین، همچنان آمار کارتهای بانکی صادرشده توسط این بانکها محاسبه شده که قاعدتا باید آمار آنها را در بانک سپه ادغام کرد که در این صورت سهم بانک سپه از کارتهای برداشت بانکی از ۹.۳درصد به ۱۵.۷درصد میرسد.

سهم اندک کارتهای اعتباری

درحالیکه بیشتر مردم ایران در جیبشان کارت برداشت یا همان کارتهای نقدی بانکی را دارند، در دنیا، کارتهای اعتباری است که بالاترین سهم را بهخود اختصاص داده است. بانک مرکزی میگوید در پایان فروردین امسال فقط ۷میلیون و ۵۷۸هزار و ۶۳۴کارت اعتباری در بانکها صادر شده که سهم هر ایرانی به یک دهم درصد هم نمیرسد. از کل کارتهای اعتباری صادر شده در بانکها ۴۴.۷درصد در استان تهران صادر شده و ۵۵.۲درصد هم سهم سایر استانها بوده است.

صدور ۴۱۲میلیون کارت بانکی

ایران را میتوان در زمره کشورهای پیشتاز کارتهای بانکی شامل کارتهای نقدی، کارتهای اعتباری و کارتهای هدیه قلمداد کرد چنان که در پایان فروردین امسال تعداد کارتهای بانکی به ۴۱۱میلیون و ۸۶۲هزار و ۸۲۷کارت رسیده که ۲۶درصد سهم استان تهران و ۷۴درصد سهم سایر استانها بوده که بهصورت طبیعی بالاترین کارتهای بانکی متعلق به بانکهای دولتی یا دولتی خصوصی شده ملی ایران، سپه، تجارت، صادرات و ملت اختصاص دارد.

براساس تازهترین آمارهای بانک مرکزی ۶۱هزار و ۱۵۸دستگاه خودپرداز در کشور فعال است که ۲۳درصد آن در استان تهران و ۷۷درصد در سایر استانها نصب شده و تعداد پایانههای ارائهدهنده خدمات بانکی در شعب بانکها هم بالغ بر ۶۵هزار و ۵۵۸دستگاه اعلام شده که ۲۰درصد در شعب بانکهای استان تهران و ۸۰درصد در شعب دیگر استانها قرار دارد.

وضع تراکنشهای بانکی

بانک مرکزی ارزش ریالی مبلغ تراکنشهای شبکه بانکی در خودپردازها، در فروردین امسال را ۳۶۴۱هزار میلیارد ریال و ارزش تراکنشهای صورتگرفته در پایانههای شعب بانکها را ۲۴۷۰هزار میلیارد ریال برآورد کرده است. این گزارش نشان میدهد تعداد تراکنشهای ثبت شده درون شبکه بانکی شامل خودپردازها و پایانههای شعب در فروردین امسال به ۵۳۹میلیون و ۹۶۲هزار و ۵۲۹تراکنش رسیده که بیش از ۹۵درصد آن سهم خودپردازهای بانکی بوده است.

سقف کوتاه کارت اعتباری

براساس بخشنامه بانک مرکزی سقف کارتهای اعتباری مرابحه هماکنون ۲۰۰میلیون تومان است که با توجه به نرخ رشد نقدینگی و تورم، این سقف بهنظر کوتاه است و پاسخگوی نیاز اعتباری اکثریت شهروندان نیست. با این حال بهدلیل محدودیت منابع بانکها، افزایش این سقف در آینده نزدیک محتمل بهنظر نمیرسد.

سهم تسهیلات بانکی در قالب کارتهای اعتباری مرابحه در سالهای اخیر از کل مانده تسهیلات بانکها افزایش یافته که هدف آن تسهیل تامین مالی خانوارها و کسبوکارهای کوچک و متوسط است. البته سقف تعیین شده ۲۰۰میلیون تومانی کارتهای مرابحه یا همان کارتهای وام که به شهروندان داده میشود، در کل شبکه بانکی برای هر مشتری است و یک مشتری نمیتواند از بانک دیگری کارت دیگری بگیرد.

افزون بر اینکه براساس نظام اعتبارسنجی نصف و نیمهای که هماکنون مورد استناد بانکها قرار میگیرد، شعب بانکها براساس میزان اعتبار هرشخص تصمیم میگیرند که کارت وام با سقف مشخص در اختیار متقاضیان وام قرار دهند. ۶ سال از زمان ابلاغ دستورالعمل کارت اعتباری مرابحه میگذرد و در این سالها با توجه به افزایش نرخ تورم بهنظر میرسد که تسهیلات ۲۰۰میلیونتومانی پاسخگوی نیاز مشتریان نباشد و بسیاری از مردم بهویژه در شهرهای بزرگ با مشکلات جدی مواجه هستند و بانکها هم در پرداخت این تسهیلات سختگیری میکنند. بهگونهای که به میزان هر ۵۰میلیون تومان تسهیلات کارت مرابحه یک ضامن معتبر را طلب میکنند.

این در شرایطی است که در دنیای امروز، بانکها به میزان اعتبار هر شهروند اقدام به پرداخت اعتبار میکنند و از آنجا که بازپرداخت این اعتبار شرط دریافت اعتبار بعدی است، عملا بانکها در وصول مطالبات خرد و متوسط خود با مشکلات جدی مواجه نمیشوند چرا که شهروندان کشورهای دیگر دنیا نگران خدشه به اعتبارشان نزد بانکها هستند.

در ایران اما همچنان سنجش اعتبار مشتریان یک حلقه مفقوده و ضعیف در پرداخت تسهیلات هستند و بانکها هم سنتی فکر میکنند و علاوه بر ملاک عمل قرار دادن اعتبار مشتریان، چک یا سفته و ضامن معتبر را شرط پرداخت وام خرد اعلام میکنند که باعث میشود بسیاری از شهروندان و کسبوکارهای کوچک و متوسط از دریافت این تسهیلات خودداری کنند.

ارسال نظر